皆様、こんにちは!みんなのコンサルティングの足立です。「これを読めばM&Aは怖くない!!」連載3回目になりました。

前回は「M&Aプロセス概要」と題しまして、主にM&Aの一連のプロセスが、一般的に①戦略・プランニング、②基本合意、③実行フェーズ、④クロージング、⑤統合後の5段階に区分されること。そして、各フェーズの概要について解説いたしました。

さて、今回はM&Aプロセスの冒頭となる①戦略・プランニングについて、特に売り手目線でお話いたします。「戦略」と聞くと、「なんだか難しそうだな・・・」と思われるかもしれませんが、要は以下の点について、主体的に前もってしっかりと考え抜くことが肝要だと思っています。これらを念頭に置きながら、それぞれのポイントに触れていきたいと思います。

- どのような目的で(Why)

- 何を買う(売る)のか(What)

- いつまでに買う(売る)のか(When)

- 誰から買うのか(誰に売るのか)(from Who / Whom)

- どこの国で買うのか(売るのか)(Where)

- どのようにして買う(売るのか)(How)

本連載では、経営者の皆様が今まで積み上げてこられた経験・技術、ノウハウ・人的ネットワーク等の無形資産を、次の世代に継承し日本を盛り上げるべく、M&Aをもっとより身近に感じていただきたく、執筆いたしました。もし、まだ読まれていない方はぜひ過去分をご覧いただければと思います!M&Aに対する意識が少しでも変わるよう、経営者のひとつのオプションとして常に選択できるよう、まずは必要最低限の情報をご提示できればと思います。

全10回を予定しておりますので、ひとつでも多くご覧いただき、M&Aに対する意識が少しでもポジティブになればと思います!

売り手目線でのM&A戦略・プランニング

売り手における、M&A戦略・プランニングの一般的なプロセスは以下のとおりです。

譲渡対象・譲渡時期の見極め

譲渡側にとって、ここが非常に重要なポイントです。

「何を売るか」「いくらで売れるのか」も頭を悩ませるポイントかと思います。しかし、「いつ売るのか」はそれよりも見極めが非常に難しいと思います。

昨今のコロナの影響で、飲食業・観光業をはじめとした様々な業種において、大きな打撃を受けている企業は少なくありません。また、そのような会社が自社を譲渡したいというニーズもたくさん耳にします。

しかし、「コロナの影響が大きくなってきたから」「先行きが不透明だから」という理由で会社を譲渡することは、本来の事業承継の目的は達成できないのではないでしょうか。

人間の寿命が(現時点では)ある程度決まっている一方、会社の寿命は決まっていません。とするならば、本来の事業承継の目的は、成長すべき会社が、現経営者が不在となる自社の将来においてもなお、永続的に成長を行うための一つの手段であると私は思っています。

そのためには、経営者自身がいついなくなっても(短期的にも、長期的にも)、企業運営が滞りなく進む仕組みづくりが重要だと思います。経営者のパワーのみによって経営が成り立っているのではなく、組織として企業が形作られていること。これができていれば、譲渡時期はいつでも問題ないと私は思います。また、そのような企業は市場において、その価値が認められ、このコロナ禍においても買いたたかれることなく、適正水準で譲渡が成立しているように思います。

譲渡に向けた準備

前段で述べたように、組織作りが非常に重要です。

そのためには、乱暴な言い方かもしれませんが、経営者から仕事を奪うことが重要になってきます。権限委譲という言葉は非常に聞こえがいいのですが、元来自分の力で成長を続けてきた経営者は、なかなか自分の仕事を部下に譲ろうとしない傾向があると思います。

たしかに企業の肝になるような要素については、経営者のノウハウが活きる部分もありますが、経営者自身が手を動かして実務をやっているケースも多々見受けられます。

それは、自分の手から離れた瞬間に「見えなくなる」と思われているからではないでしょうか。部下に任せることも重要ですし、要所要所で経営者の適切な判断が必要な場面は必ず出てきます。

その場面を見極めるためにも、まずは経理と中心とした数字がタイムリーに見えるようになることが必要かと思います。弊社では、経理DXというサービスで適時に自社の状況を把握できるような仕組みづくりの構築のご支援をしております。ご興味があられましたら、ぜひご連絡いただけますと大変幸いです。1社でも多くの企業様のご支援ができればと思います。

譲渡方法

企業の譲渡方法には、大きく2パターンあります。

それは、株式譲渡と事業譲渡です。

株式譲渡の場合、株式の売却のみですので、非常に手続きが簡便である一方、未払残業代や退職金の未積み立て分、税務リスクなど決算書に載っていない、会社に帰属する債務(これを簿外債務と言います。)を引き継いでしまうリスクがあります。

事業譲渡の場合、事業に関連する資産・負債を売却するため、どの資産・負債が関連しているのか対象範囲を明確にして、個々の資産・負債のリストを作成する等の手続きが煩雑になるリスクがあります。その一方で、会社に帰属する簿外債務を切り離すことができます。

従来は、M&A=株式譲渡が商習慣的になっていましたが、昨今では、複数事業を営む会社も増え、一部の事業のみを譲渡する事業譲渡が増えてきています。「自社も事業譲渡を行いたいが、果たして可能なのだろうか」とお悩みの方は、ぜひご連絡いただけますと幸いです。

これ以外にも、譲渡方法はたくさんありますが、譲渡方法の選定には法務及び税務の観点から、考慮することがほとんどです。この点については、また別の機会にさらに詳しく掘り下げてご説明できればと思います。

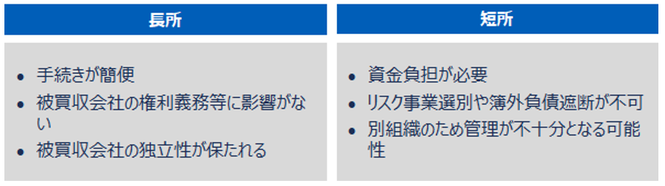

株式譲渡の長所・短所

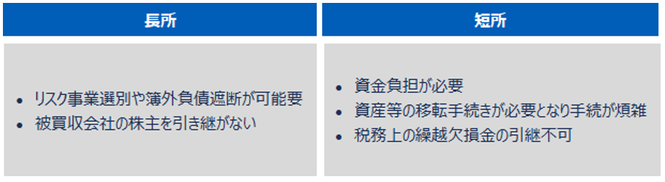

事業譲渡の長所・短所

2. 最後に

今回は、売り手目線でのM&A戦略・プランニングについて深堀りいたしました。色んな分野でよく言われていることですが、やっぱり準備がいかに重要かということです。経営者の皆様は、日々多忙を極めていると思います。だからこそ、少しずつ準備をしていく必要があります。時間がない、ノウハウも少ないのであれば、ぜひ身近にいる信頼できるアドバイザーや税理士等の専門家に一度、お声かけいただくことを強くお勧めいたします。(もちろん、弊社にお声かけ頂けましたら、非常に嬉しい限りです!全力でご支援いたします!!)

さて次回は、買い手側に立った戦略・プランニングについて、過去に私が経験した事例も踏まえてお話させていただければと思います。また、買い手としての情報収集方法、対象会社へのアプローチ方法についても、より具体的に情報提供いたします!

次回もぜひお楽しみに!!

担当:足立 和也