皆様こんにちは、みんなのコンサルティング代表の足立です。「これを読めばM&Aは怖くない!!」連載2回目になりました。

前回は「M&Aの必要性」と題しまして、コロナ影響を含む現在の厳しい経営環境を背景に、日本国内での休廃業件数が過去最多を更新している状況、さらに、そのうち60代以上の休廃業件数が約8割を占めている状況において、経営者の皆様が今まで積み上げてこられた経験・技術、ノウハウ・人的ネットワーク等の無形資産を次の世代に継承し、日本を盛り上げるべく、M&Aをもっとより身近に感じていただきたく、執筆いたしました。もし、まだ読まれていない方はぜひ前回分(~第1回 M&Aの必要性~)をご覧いただければと思います!

さて、今回は「M&Aの必要性はなんとなくわかった、でも、そのM&Aとやらを周りで実行したことがある人が少なく、なかなか情報が入ってこなくて、実際どのようにして進めるのかわからない!」というお悩みをお持ちの経営者向けに、まずはM&Aプロセスの全体像をお示しします。

本連載では、M&Aに対する意識を少しでも高めていただけるよう、経営者のひとつのオプションとして常に選択できるよう、まずは必要最低限の情報をご提示できればと思います。

全10回を予定しておりますので、ひとつでも多くご覧いただき、M&Aに対する意識が少しでもポジティブになればと思います!

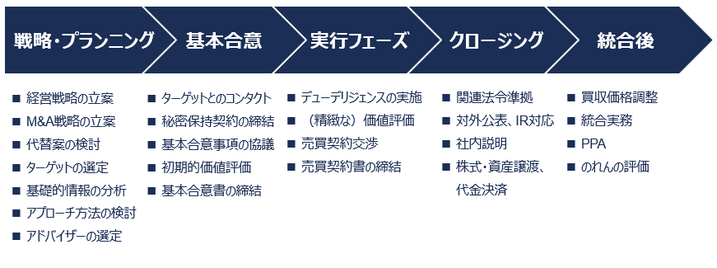

M&Aプロセス概要

M&Aの一連のプロセスは、一般的に、①戦略・プランニング、②基本合意、③実行フェーズ、④クロージング、⑤統合後の5段階に区分されます。各フェーズでの主要な検討事項・実施事項は下図のようになります。

①戦略・プランニング

M&Aを実施するにあたり、まずM&Aの目的や狙いを定め、達成したいことを定量的・定性的に明確にすることが、何よりも重要です。

その後、買収企業の条件や予算、手段・スキームなどをM&A戦略としてまとめます。M&A戦略が定まったら、具体的な買収候補先の選定に入り、アプローチ先一覧(ロングリスト・ショートリスト)を作成し、実際に、コンタクトする企業を明確にしていきます。

②基本合意

コンタクト候補先企業を明確にした後は、弊社のようなM&Aアドバイザーなど外部の第三者を利用し、買収を検討している企業の名前は匿名のまま、コンタクト候補先の株主に売却の意向の有無などを確認することが一般的です。

この段階で相手に売却の意向が全くない場合、アプローチ先一覧(ロングリスト・ショートリスト)の中から別のコンタクト先を選定しなおし、新たにコンタクトします。相手に売却の意向があれば、第三者の仲介もしくはFA(フィナンシャルアドバイザー)のもと、買い手と売り手の小グループの階段をセットし、そのうえでM&Aについて大筋で合意することができれば、多くの場合、基本合意書を締結し、買収候補先の調査(デューデリジェンス)を実施します。

③実行フェーズ

買収候補先を様々な観点から詳細に調査することをデューデリジェンス(以下、DD)といいます。DDには財務、税務、法務、人事、年金、不動産、環境、法務、知財、ITなど多岐にわたり、各領域の外部専門家に委託し、調査を進めていくことが大半です。

DDは専門家に相当の工数をかけて行うケースが多く、少なくないコストがかかるプロセスではありますが、ここでコストを惜しんだ挙句に、簿外債務の発見が遅れたり、適切な情報が得られず企業価値を適正に見積もることが難しくなることや、売買成立後の経営統合後のフェーズでスムーズな移行を行うための必要情報が得られず、当初予定していたシナジーが計画通りに見込めないなど、M&Aの”失敗”をもたらす原因となる恐れがあります。

④クロージング

デューデリジェンスを通じて把握した発見事項やリスクなどをもとに、売り手と買収価格や契約条項を取り決めていきます。この契約交渉は、M&A実現の可否が決まる非常に重要なステップです。無事に契約条件について合意に達することができれば、売り手と買い手との間で、最終契約を締結します。この契約締結のことをクロージングと呼びます。

その他、業種によっては、関連する法令に定められた必要な事項を関連当局へ申告するプロセスがありますが、特に海外企業の買収(クロスボーダー)の場合には、ルールや商慣習の違いや当局における長期の審査期間などから、スムーズにオペレーションを開始できるよう、顧問弁護士等との事前の打ち合わせが重要となります。

⑤統合後

クロージング日において締結した契約には、必ず契約の実行日が定められています。たとえば、最終的に締結した契約が買収先の株式を譲渡する契約書であれば、売り手から買い手に株式を実際に譲渡する日が記載されています。そこで、譲渡日と契約締結日に、例えば3ヶ月以上乖離がある場合、株式譲渡時点では買収対象会社の状況は変化している可能性があり、その変化を譲渡価格の調整により反映する場合があります。

また、株式譲渡後には、スムーズにオペレーションを開始し、当初見込んでいたシナジーを計画通りに実現させるべく、重要な施策を講じていく必要があります。経営理念の浸透はさることながら、重要であるにもかかわらず後回しにされがちな点としては、業務プロセスの見直しです。両者の業務プロセスを比較し、より効率的な運営を行うために、業務フローや様々なシステムの見直し・導入を検討する必要があります。

2. 最後に

今回は、M&Aプロセスの全体像をご覧いただきました。まだ概要しかお話しておりませんので、「これではイメージが湧かん!!」とおっしゃる方もいらっしゃると思いますが、次回以降、より深くつっこんだテーマでお話できればと思います。

次回は、①戦略・プランニングにおける“ターゲットの選定~アドバイザーの選定”について、お話させていただければと思います。「どのようにターゲットを選定するのか」、「どのように絞り込んでいくのか」、「絞り込んだターゲットにどのようにアプローチしていくのか」、「その過程でアドバイザーに何をお願いできるのか」、「そもそも、アドバイザーは必要なのか」などのご質問にお応えしていきたいと思います。

次回もぜひお楽しみに!!

担当:足立 和也